선요약 : 줌 ZOOM (ZM)은 훌륭한 화상회의 솔루션을 제공한다. 엄청난 가치로 거래되면서 엄청난 수익 증가가 현 가격에 반영되고 있다. 추가적인 주가 상승은 공격적인 성작의 가설이 필요하다. 줌은 총 마진이 크고 빠르게 성장하고 있지만, 궁극적으로는 투기성이 강한 모습이다. price-to-sales ratio가 너무 높아서, 주의해야할것같다.

줌(ZM)(Zoom Video Communications)은 지구상에서 최고의 셀프 서비스 웹 화상 회의 서비스를 제공한다.

많은 웹 회의 솔루션을 사용해 보았지만 Zoom만큼 사용자 친화적인 솔루션은 없다.

설치는 간단하고, 기술은 신뢰할 수 있으며 가격은 대기업과 중소기업 모두에게 알맞다.

원격 근무는 줌의 전통적인 샌드박스로, 줌에 대한 가정 수요에서 일하는 세계의 절반이 기하급수적으로 성장했다.

이것은 또한 일시적인 것이 아니다.

기업들은 회의와 라이브 이벤트에서 디지털 플랫폼으로 전환하는 비용 절감 가능성을 마침내 인식했다.

몇 년간 전통적인 패러다임에 매달린 후, 경영자들은 수 년 동안 존재해 온 돈을 절약하는 기술을 받아들이고 있다.

직접 대면 회의에 참석하기 위해 일주일에 한 번 국내선 항공편을 피함으로써 얻을 수 있는 비용 절감액은 일단 호텔과 식사를 고려했을 때 3만 달러 이상의 절감 효과를 얻을 수 있다.

대기업에 있는 수백 명의 직원 수를 곱하면 줌을 사용하여 매주 한 번의 직접 대면 회의를 대체하는 것만으로도 연간 수백만 명의 절감 효과를 얻을 수 있다.

이는 원격 클라이언트 상호 작용, 가상 이벤트 및 가정에서의 일에서 얻는 비즈니스 이점에 대한 고려조차 하지 않는다.

물론, 오늘날 줌은 단지 사업과 웹 회의만을 위한 것은 아니다.

교육자, 의료 사업자, 정부 및 개별 소비자를 위한 해결책이 되었다. 이 때문에 많은 투자자들이 줌 수익 증가 스토리에 반했다.

줌의 성장을 볼 때 기업 시장을 우선시하는 것이 더 중요하다고 생각한다.

줌의 고객층의 이 부문은 더 지속적인 수요와 끈끈한 사용자 기반을 가지는 경향이 있을 것이다.

일단 매일의 영업에 끼여들게 되면, 대기업들은 식탁의 지분이 충족되는 한 줌에서 벗어나는 데 더디게 될 것이다.

Zoom은 다른 공급업체로 이탈하기 위한 기업 고객들을 혼란스럽게 해야 할 것이다.

10만 달러 이상의 수익을 창출하는 기업 고객은 매년 466개에서 988개로 증가했다.

전체적으로 사업부문(10인 이상 소규모 사업체 포함)은 전년 대비 5배 증가한 37만200계좌를 기록했다.

2021 회계연도의 연간 수익지침은 23억 7천만 달러에서 23억 9천만 달러 사이이다.

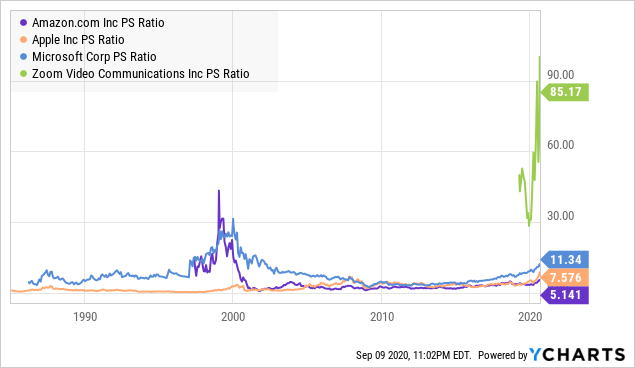

오늘 시총에서는 줌이 2021년 매출의 약 42배에 거래된다.

전년도 수입보다 뒤처진 것을 보면, price-to-sales ratio은 75에 가깝다.

전통적인 가치 투자자들은 이 가치평가에 움츠러들 것이다.

그러나 2020년, 최근의 성장 투자자들은 그 평가가 미래 지수적인 수익 성장을 반영한다고 주장한다.

성장 투자자들은 테슬라(TSLA)와 같은 다른 기술 기업들도 애플(AAPL), 마이크로소프트(MSFT), 아마존(AMZN)과 비슷한 수익을 낼 것이라고 주장한다.

문제는 2000년 대규모 IT버블 때 모두 거래됐던, 애플, 마이크로소프트, 아마존은 그 어느 곳에서도 price-to-sales ratio이 75에 육박하지 않았다는 점이다.

사실, 현재 무위험이자율은 2000년보다 낮으며(미국 재무부를 대리인으로 사용) 따라서 미래현금흐름의 현재가치는 더 가치 있고, 부분적으로 더 높은 배수를 정당화한다.

그러나 줌의 현재 평가 수익을 정당화하려면 천문학적인 속도로 계속 증가시켜야 할 것이다.

매년 355%의 수익 증가는 실제로 많은 사람들이 천문학적이라고 생각할 것이다.

하지만, 아무도 이것이 무한정 지속될 것이라고 기대할 수 없다.

줌의 전망치를 감안할 때 2021년 매출 증가율은 284%로 둔화될 것으로 전망된다.

현재의 가치평가를 정당화하려면, 모든 것이 같으며, 수익은 아래 도표에 나타난 바와 같이 향후 몇 년 동안 급속도로 증가해야 할 것이다.

기본적으로 아래 차트는 줌의 가격에 이미 반영된 것을 보여준다.

선도 수익 가정이 증가하면 현재의 밸류에이션 그림이 더 매력적으로 보인다.

예를 들어, 아래 차트의보다 공격적인 수익 성장 가정은 Zoom의 공정 가치를 $ 900 이상으로 올린다.

이것이 내 목표 가격이라고 반드시 말하는 것은 아니다.

오히려 이미 상당히 공격적인 성장 기대치에 주가가 얼마나 민감한 지 보여주고 있다.

Zoom을 지주로 정당화하려면 투자자는 수익 성장 스토리에 진정으로 빠져야 할것같다.

출처: DumbWealth.com

줌이 계속 로켓을 발사할 수 있을까?

줌은 6개월 전에 비쌌고 오늘은 더 비쌌다..

실제로 줌은 가장 공격적인 수익 기대치마저 뛰어넘어 계속 호평할 수 있었다.

결국 화상회의 시장은 거대하다.

하지만, Zoom의 성공은 역설적으로 Zoom의 성장을 늦추는 것일 수도 있다.

이렇게 젊고 빠르게 성장하는 기업에게 줌은 인상적인 수익과 현금흐름을 창출하고 있다.

줌의 총 마진 범위는 70-80%이다. 이것은 말이 된다 결국, 그 제품은 매우 확장 가능하다.

Zoom의 성장을 한 입 베어 물려고 하는 수십 개의 경쟁력 있는 웹 회의 제품들이 있다. 그러한 회사들 중 다수는 Zoom이 부족한 경쟁 우위를 가지고 있다.

제한된 오퍼링을 가진 회사로서 줌의 수익성은 전체 마진에서 가입자 회원에 크게 의존하고 있다.

이와는 대조적으로, 마이크로소프트가 MS 팀을 선택한다면, 소프트웨어 판매를 창출하기 위해 손실 리더로 번들로 제공될 수 있다.

즉, 마이크로소프트는 이론적으로 MS 팀에게 다른 제품 부문의 매출을 창출하기 위해 (또는 그 이하) 비용으로 제공함으로써 줌을 줄일 수 있다.

그러나, 줌은 특정 지점 이하로 가격을 매길 수 없다.

줌이 더 좋은 제품을 제공하지만, 최상의 제품이 항상 이기는 것은 아니다.

게다가, 비교적 진입 장벽이 낮은 상황에서, 그러한 fat gross margin을 목표로 하는 다른 순수 재생 비디오 회의 솔루션이 있을 가능성이 높다.

대부분의 사용자들이 보기에 줌은 상품 상품을 판매하고 있으며, 많은 사용자들(특히 유연성이 있는 사용자들)은 경쟁업체가 제안한 더 나은 가치 제안으로 바꾸기를 주저하지 않을 것이다.

물론, 많은 기업 사용자들이 전환이 느리기 때문에, 이것은 모든 기업 사용자들에게 적용되는 것은 아니다.

그러나 이러한 상황은 줌의 수익 증가 예상치를 확실히 잠식시킬 것이다.

줌이 번창하기 위해서는 비즈니스 모델에 네트워크 효과를 신속하게 구축해 고객 충성도를 높이고 교차 판매 기회를 개발할 필요가 있다고 본다.

결국 줌이 주가 상승을 지속하기 위해 필요한 수익목표를 충족시킬 가능성이 있다고 본다.

그것은 성과를 거둘 수 있는 투기적이고 위험한 플레이다.

줌은 두 배가 될 수도 있고 50% 떨어질 수도 있다. 잘 구성된 포트폴리오에 작은 포지션으로 정도만 고려해봄직 하지 않을까?

# 본 글은 주식 매수 매도 추천글이 아닙니다. 본 글에서 거론된 주식의 매수,매도는 투자자 본인의 판단이며 그 결과 또한 투자자 본인의 책임입니다.

'미국주식' 카테고리의 다른 글

| 아마존(AMZN) 차세대 게임체인저:드론배송_미국주식x미국개미 (0) | 2020.09.15 |

|---|---|

| 나스닥 2차폭락 대비하기_미국주식x미국개미 (2) | 2020.09.14 |

| 니콜라(NKLA)힌덴버그 공매도리포트요약_미국주식x미국개미 (0) | 2020.09.12 |

| 브로드컴(AVGO) VS 퀄컴(QCOM) 비교_미국주식x미국개미 (0) | 2020.09.11 |

| Stifel 스티펠 추천종목 16개_미국주식x미국개미 (0) | 2020.09.11 |