선요약 : S&P 500 지수가 바이든 대통령 임기 중 5,000을 돌파할 수 있다.

1년 중 상당 기간 월스트리트는 유례없는 코로나바이러스2019(COVID-19) 대유행의 영향을 걱정하며 시간을 보냈다.

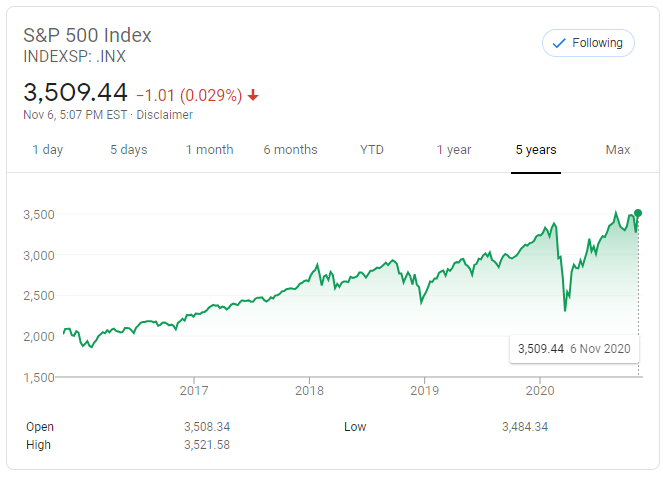

그동안 우리는 3월 23일에 도달한 최저점 약세장에서 5개월도 안되어 사상 최고치를 경신하는 S&P500 지수를 볼 수 있었다.

투자자들은 또한 이제 완성된 미국 선거를 위해 그들의 시간을 쪼개고 있다.

조 바이든 전 부통령이 조 바이든 대통령 당선인이 될 것으로 보이는 지금,

"조 바이든 전 부통령이 이끄는 백악관이 주가 상승을 이끌 것인가?"라는 질문이 지배적이다.

만약 백악관에서 바이든이 S%P500지수의 5,000 포인트 문턱을 무너뜨릴 수 있다고 한다면 어떨까?

조 바이든과 함께 투자자들에게 유리하게 작용할 수 있는 모든 변수들에 대해 자세히 살펴보자.

1. 앞으로 수년 간 큰 그림의 정책 변화가 없다.

모든 사람들의 시선이 대통령 선거에 쏠리는 것은 꽤 흔한 일이지만, 우리는 가끔 미국의회에서 일어나는 입법 과정의 중요성을 간과한다.

표들이 여전히 집계되고 있는 가운데 하원은 민주당의 다수당이 될 것이고 상원은 공화당에 의해 통제될 것 같다.

다시 말해, 지난 2년 동안 우리가 다뤄왔던 것처럼 분열된 의회라는 것이다.

바이든이 대통령으로서 행정명령을 내릴 자유는 있겠지만, 사실상 그의 큰 그림의 선거공약들은 모두 법률이 될 기회가 없을 것이다.

여기에는 미국의 헬스케어 개혁, 전면적인 기후변화 이니셔티브 이행, 트럼프 대통령이 감세 및 일자리법(TCJA)을 통해 시행한 감세 일부를 뒤집는 내용이 포함된다.

기억하시겠지만 TCJA는 한계 법인세 최고 세율을 35%에서 21%로 거의 80년 만에 최저로 낮췄다.

바이든은 코로나바이러스 대유행으로 인해 급증한 적자에 대처하고, 연방정부의 추가수입을 늘리기 위해 법인세를 28%로 다시 인상할 것을 제안했었다.

의회가 분열될 가능성이 높기 때문에, 모든 법인세 변화는 이제 논의 대상에서 제외되었다.

2. 연방준비제도이사회(FED)는 무슨 일이 있어도 금리를 낮게 유지하고 있다.

바이든의 대통령직은 또한 연방준비제도이사회로부터 역사적으로 완고한 통화정책으로부터 혜택을 받을 것이다.

올해 초 중앙은행은 연방공개시장위원회가 금융기관이 초과적립금을 대출하거나 대출하기 위해 지불하거나 부과하는 목표금리인 연방기금 목표금리를 사상 최저 수준인 0%~0.25%로 낮췄다.

제롬 파월 연방준비제도이사회 의장은 중앙은행이 2024년 이전에 연방자금을 조달할 의사가 없음을 분명히 했다.

연준이 직접 금리를 통제하지는 않지만 장기채 매입, 연준 금리 인하 등 통화행위가 미국 경제로 흘러들어와 대출금리가 낮아지는 결과를 낳는다. 바이든의 4년 임기 중 적어도 3년 동안 대통령 집무실에 있는 비둘기파 연준은 역사적으로 기업 대출 비용이 낮다는 것을 의미할 것이다. 우리는 대출이 인수, 혁신, 사업 확장 그리고 심지어 자본 수익 프로그램에 사용되는 것을 볼 수 있다. 예를 들어 애플은 역사적으로 낮은 대출금리를 이용해 자사주 재매입에 돈을 빌리고 있다.

3. 추가적인 긴급재난지원금이 테이블 위에 있다.

비록 큰 그림의 개혁이 분단된 의회에서 논의될 것이지만, 공화당과 민주당 지도자들 사이의 대화가 지난 3개월 이상 합의에 이르지 못하더라도, 긴급재난지원금 2.0은 여전히 논의 테이블에 많이 남아 있다.

이번 트럼프 대통령 선거에서 패배하면 제2의 경기부양책을 관철시킬 동기가 거의 없다.

최소한 그는 아마도 남은 10주 동안 낸시 펠로시 하원의장(D-Calif)과의 경기부양 협상에서 더 많은 입장을 양보할 의사가 없을 것이다.

화요일 저녁의 선거 결과는 만약 또 다른 경기부양책이 제정된다면 바이든 대통령 취임 후 첫 몇 달 안에 일어날 것이라는 것을 훨씬 더 가능성 있게 만든다.

민주당 주도의 하원은 이미 그들의 경기부양 요청을 3조 달러에서 2조 2천억 달러로 낮춘 상태였다.

한편 상원이 당초 제시한 1조 달러 안팎은 백악관이 1조8000억 달러에 육박하는 수준으로 늘린 바 있다.

양당은 선거 얼마 전까지만 해도 당초 제안했던 2조 달러 이상의 차이를 약 4000억 달러로 좁혔다.

1월 20일 이후 양측이 어떤 공통점을 찾는 것은 그리 어렵지 않을 것이며, 그것은 주식에 긍정적인 영향을 미칠 것이다.

4. 미국주식시장은 다른 자산보다 실적이 우수한 이력이 있다.

마지막으로 역사는 투자자들뿐 아니라 바이든의 편이다.

1945년 이후, 대통령 집무실에는 13명의 대통령이 있었다.

리차드 닉슨(R)과 조지 W 부시(R) 두 사람만이 증시 하락을 경험했다.

6명의 미국민주당 대통령 모두 증시가 상승해 연평균 10.6%의 상승률을 보였다.

이는 사실상 같은 기간 75년 동안 공화당 대통령들의 연평균 수익률인 4.8%의 두 배 이상이다.

문제는 증시가 역사적으로 장기적으로 다른 모든 자산계급을 능가한다는 점이다.

배당 재투자를 포함한 S&P 500은 매우 긴 기간 동안 연평균 7%의 수익률을 기록했다.

이는 약 2년마다 두 자리 수 교정을 하는 것은 물론, 평균 30% 이상 감소하는 것을 감안한 것이다.

월가와 투자자들에게 1985년 이후 S&P 500은 매년 8.6%의 높은 수익을 올렸으며, 여기에는 지급된 배당금은 포함되지 않았다.

S&P 500이 단순히 바이든 대통령 재임 기간 동안 이 평균 연간 수익률을 유지한다면 대략 4,800을 기록할 것이다.

이는 역사적으로 낮은 대출금리, 명확한 재정 가시성, 추가적인 경기부양 가능성이 있는 주식에 대한 완벽한 시나리오다.

# 본 글은 주식 매수 매도 추천글이 아닙니다. 본 글에서 거론된 주식의 매수,매도는 투자자 본인의 판단이며 그 결과 또한 투자자 본인의 책임입니다.

'미국주식' 카테고리의 다른 글

| 노바백스(NVAX):11월말 COVID19백신 미국 임상시험예정_미국주식x미국개미 (3) | 2020.11.10 |

|---|---|

| 버크셔(BRK.B):워렌버핏이 90억달러 투자한 주식_미국주식x미국개미 (3) | 2020.11.10 |

| 비자(V):미 법무부 플레이드Plaid 인수 제동_미국주식x미국개미 (1) | 2020.11.09 |

| 모건스탠리 매수추천 미국주식_미국주식x미국개미 (4) | 2020.11.09 |

| 중국 광군제 관련주 수혜주 미국주식_미국주식x미국개미 (4) | 2020.11.09 |